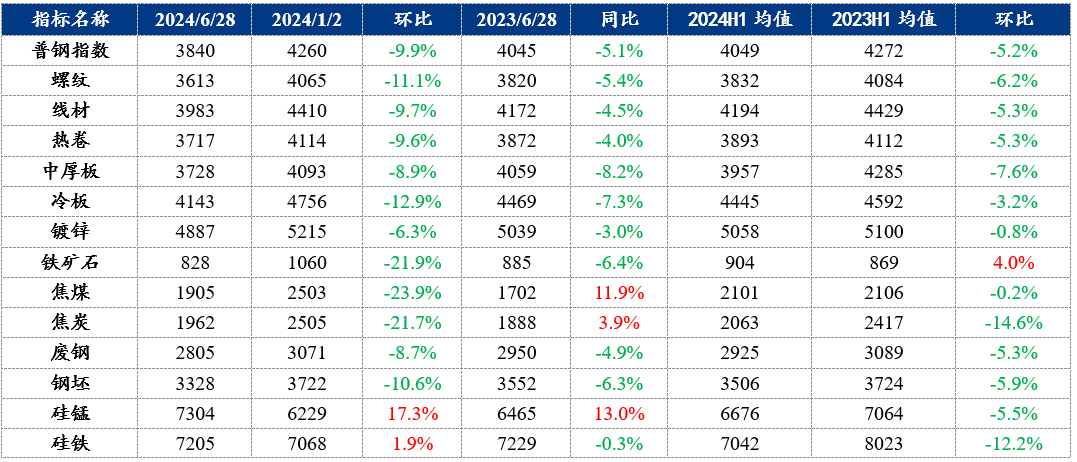

今年以来,在冶炼端利润持续低迷的情况下,利润的弹性明显缩小,影响钢材价格波动的主要因素转向原料。2024年上半年钢铁原料利润回吐,对钢价的支撑明显不足。截止6月底主要原料较年初跌幅在20%以上,而钢材品种跌幅相PG电子 PG平台对较小,冷轧价格下跌12.9%,跌幅最大,镀锌价格跌幅最小,为6.3%。1)三季度原材料价格仍然承压,拖累钢价。2)四季度工业补库信号将增强,原料或率先进入补库周期,支撑钢价反弹。预计2024年下半年普钢绝对价格指数均价3940元/吨左右,同比下跌4.2%。

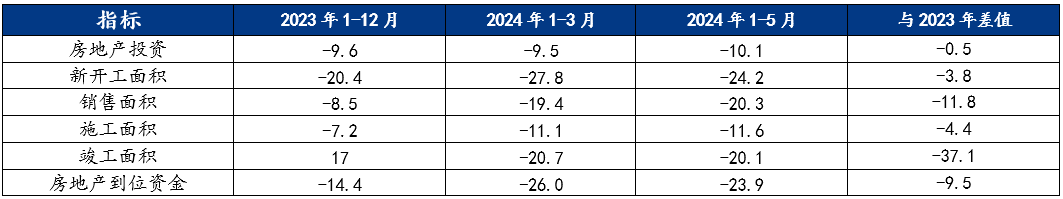

上半年房地产市场深度调整,各项指标大幅下滑。1-5月房地产主要指标同比增速均出现两位数的下降,尤其竣工面积同比增速由2023年的17%转向至今年1-5月的-20.1%,意味着房地产形势空前严峻。据调研反馈,资金紧张仍是地产问题的主要原因。今年地产政策陆续松绑,但市场回暖信号仍不明显,地产的深度调整导致钢铁消费明显下挫,其中建筑钢材消费萎缩更为明显,1-6月螺纹周消费均值215万吨,同比下降19.1%;线

2023年12月23日,我国发布了《重点省份分类加强投资项目管理办法(试行)》,文件要求12个重点省份,要严控新建投资项目,包括交通、市政、产业园区、各类楼堂馆所和棚户区改造。据测算,12个重要省市基建投资占全国比重25%左右,加之2024年上半年地方专项债发行偏慢,同比下下降14.4%,对建筑钢材需求有一定拖累。

2024年一季度工业企业产能利用率维持在70%以上,而近一年(2023年7月至2024年6月)的数据看,Mysteel调研五大钢材平均产能利用率呈现下降趋势,由70.2%降至66.7%,长期运行于60%-70%区间。

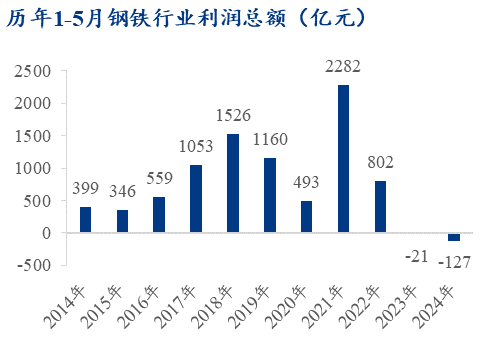

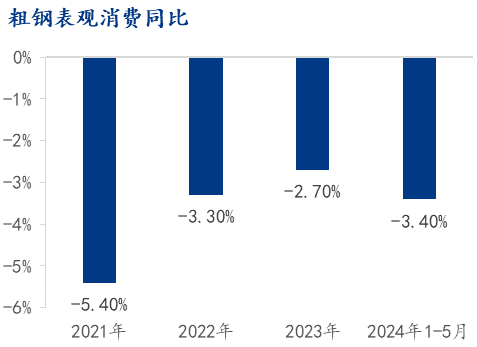

亿元,超60%企业亏损。根据国家统计局数据,2024年1-5月黑色金属冶炼及压延加工业利润总额为-127亿元,为历史最差时期。1-6月247家钢铁企业平均盈利率37%,较2023年下降约4个百分点,钢铁企业亏损面较大。国内钢铁消费持续下降。我国钢铁消费9成以上在国内,而内需已连续4年下降,消费的持续低迷是行业景气度下降的主要原因。

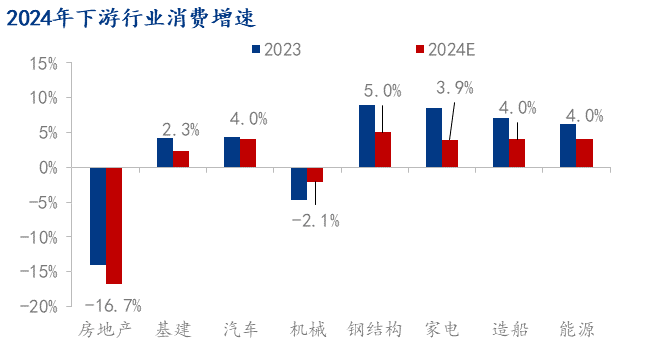

在经济稳增长背景下,托底政策将加强,建筑领域将是政PG电子 PG平台策集中托举行业,各省市房地产利好政策效应将落地,地方专项债发行加快,将带动建筑用钢需求边际改善;制造业在汽车家电以旧换新、大规模设备更新等政策加速落地作用下,汽车、家电内需将继续改善,工程机械行业销量触底回升,造船行业维持高景气度,整体用钢需求将边际改善,但同比仍保持下降态势,消费难支持冶炼利润明显修复。

1-5月我国累计出口钢材4465.5万吨,同比增长24.7%。出口保持高增长的主要是受全球制造业PMI持续回升,以及海外生产成本抬升影响。整体来看,国内钢材消费走弱,出口仍是缓解供应压力的途径,目前出口仍有价格优势,海外缺口仍在,后期钢材出口仍维持高位运行。预计2024年我国钢材出口量或在1.05亿吨。

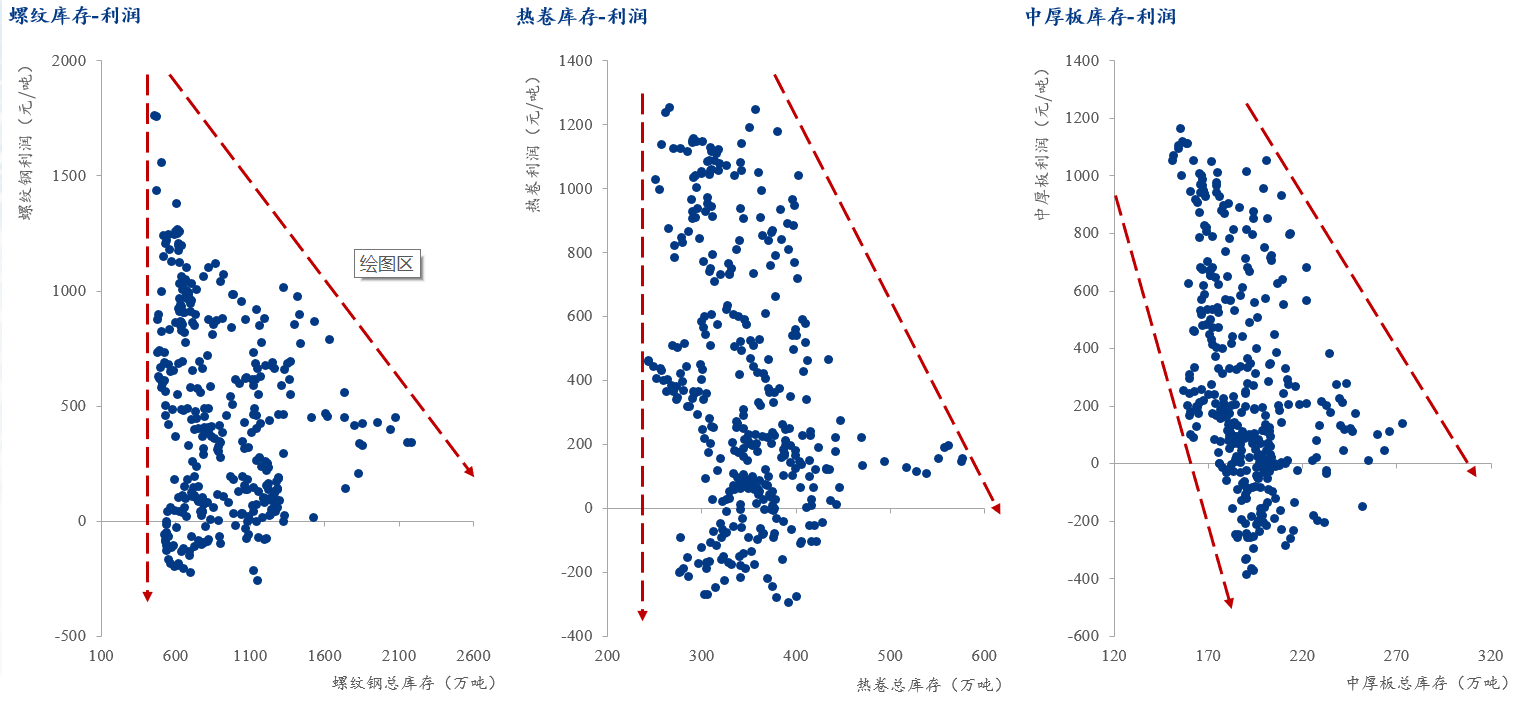

从近几年钢材各品种库存与利润散点图来看,库存高时,钢材利润处于偏低水平,甚至亏损,而库存低位时,绝大多数时间钢材利润表现较好,截止6月底,Mysteel调研五大品种钢材库存1773万吨,库存处于偏高水平,同比增加193万吨,钢材利润表现较差。主要板材品种库存持续高位,利润或将低位运行。

。以螺纹钢为例,2023年以来,螺纹钢价格与主要原料(铁矿石焦炭)成本相关系数在0.8以上。2024年上半年,铁矿石价格下跌21.2%,焦炭价格下跌23.4%,带动吨钢成本下移14.6%。在低利润背景下,原料端价格变动将对钢价影响逐步增强。

年上半年,钢价及原料价格均偏弱运行,原料跌幅大于钢材。双焦领跌,焦煤较年初下跌23.9%,焦炭下跌21.7%,铁矿石下跌21.9%。钢材品种中,冷轧价格跌幅最大,为12.9%,其次是螺纹钢,价格跌幅为11.1%,镀锌价格跌幅最小,为6.3%。

今年1-5月,我国生铁产量36113万吨,同比下降1361万吨,降幅3.6%,铁矿石消费明显回落。2)主要原料供应宽松,铁矿石:1-6月45港到港量同比增加4296万吨,截止6月底,45港库存接近1.5亿吨,较去年同期增加2184万吨,钢厂库存高于去年同期596万吨。焦煤:供应降幅小于需求,1-5月炼焦总供给26488万吨,同比下降269万吨,降幅1%;1-5月焦炭产量19947万吨,同比下降366万吨,同比下降1.8%;焦炭:2024年上半年焦企产能净新增1000万吨左右,产能过剩严重。三、2024年下半年钢材市场展望

三季度钢材消费仍有走弱预期,钢厂生产下降,原料消费量将走弱。预计6-9月生铁产量2.93亿吨,同比下降2.6%。主要原料供应端整体偏宽松,导致钢厂原料存累库预期,原料价格有一定下行压力。其中铁矿石价格仍在100美元/干吨以上,供应预计仍有1000万吨以上增量,价格低点或在90美元/干吨左右;双焦需求继续走弱,将对双焦价格形成一定压力;废钢在需求回落以及钢价走弱背景下,废钢价格跟随下跌。

在供给端,工业生产有望平稳增长,企业利润将有所修复。在需求端,出口有望维持韧性,国内消费增速温和回升,投资结构持续分化,基建和制造业投资将保持较高增长,房地产投资降幅将收窄。整体看,随着国内房地产、基建政策发力以及设备更新等政策推进,国内外供需格局改善,通胀温和回升,预计2024年GDP增速或达5%左右。

月以来设备更新及消费品以旧换新政策持续推进,后续随着各地大规模设备更新政策逐步落实,释放的政策效应将使得工业生产保持稳步增长。

工业在四季度补库信号增强。第七轮库存周期的被动去库周期自2023年7月开始已经持续了11个月,和前六轮相比都属于比较长的跨度。当前虽然已经能观测到工业增加值同比增速有回升趋势,但仍有一定反复,且PPI尚处在相对低位,难以确定补库周期开启,预计比较确定的补库周期将在第三季度开启,四季度补库信号将增强。

2023年以来钢企长期维持低库存策略,铁矿石库存可用天数最低仅15天,焦炭仅10天,铁矿石库存一度创历史新低,焦炭库存也处于历史偏低水平;目前钢厂进口铁矿石库存可用天数为20天,焦炭10.6天,在往年均属于偏低水平,且原料库存水平较成材更低,一旦下游补库周期开启,原料较成材率先补库。

年下半年钢价或先抑后扬,整体重心小幅下移。1)三季度原材料价格仍然承压,拖累钢价。短期钢厂增产接近尾声,钢厂阶段性补库业已结束,原料供应继续保持较宽松局面,三季度原料存累库预期,铁矿石港口库存或将累至1.6亿吨。2)在汽车和家电以旧换新,大规模设备更新等政策加持下,制造业将继续回暖,预计四季度工业补库信号增强,钢铁作为重要的工业基础原材料必然存在补库需求,而钢铁原料库存水平较成材更低,一旦工业补库开启,原料将率先进入补库周期,支撑钢价反弹。

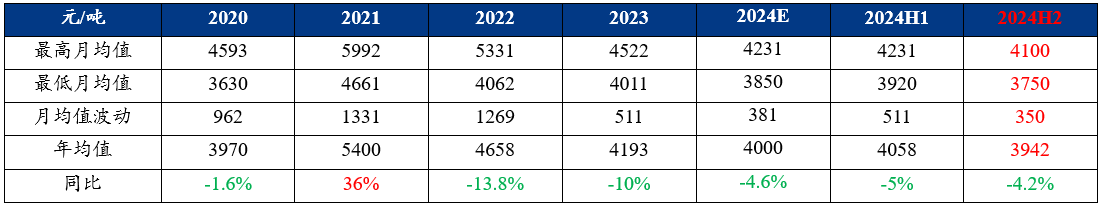

整体来看,预计2024年下半年普钢绝对价格指数均价为3940元/吨左右,同比下跌4.2%。2024年全年普钢指数年均将为4000元/吨,同比下跌4.6%。图表8:2024

免责声明:Mysteel发布的原创及转载内容,仅供客户参考,不作为决策建议。原创内容版权归Mysteel所有,转载需取得Mysteel书面授权,且Mysteel保留对任何侵权行为和有悖原创内容原意的引用行为进行追究的权利。转载内容来源于网络,目的在于传递更多信息,方便学习与交流,并不代表Mysteel赞同其观点及对其真实性、完整性负责。申请授权及投诉,请联系Mysteel()处理。

Mysteel周报:全国钢坯价格宽幅调整 预计下周价格坚挺运行(4.3-4.11)

一、概述 全国钢坯市场先抑后扬,受宏观消息影响,市场情绪偏谨慎,下游调坯企业成品成交减量明显,对坯多低价拿货为主。 表-1 全国钢坯部分城市价格(单位:元/吨) 二、全国钢坯基本面分析 1、钢厂生产情况 (1)钢坯成本 本周唐山主流样本钢厂平均铁水不含税成本为2175元/吨,平均钢坯含税成本2924元/吨,周环比下调22元/吨,与4…[详情]

Mysteel解读:特朗普所谓“对等关税”新政对中国锂电产业链的再冲击与破局路径一、政策演进与关税机制解析 特朗普政府于2025年4月2日启动所谓“对等关税”政策,对全球185个经济体实施差异化税率:中国面临34%新增关税(叠加原有20%税率后累计达54%),日本、韩国分别加征24%和25%,欧盟为20%。4月8日补充行政令进一步将中国商品税率提升至104%。 此次调整不仅针对中国,还对越南、泰国、马来西亚等东南亚国家同步加税…[详情]